W poprzednich częściach serii (cz. 1 oraz cz. 2) poświęconej uldze IP Box zawarte zostały podstawowe informacje, pozwalające określić docelową grupę osób uprawnionych do skorzystania z preferencji oraz zasady sporządzania ewidencji na potrzeby rozliczenia rocznego. Jeśli podatnik uprawniony jest do skorzystania z ulgi, co w praktyce często jest potwierdzone indywidualną interpretacją wydawaną przez dyrektora Krajowej Informacji Skarbowej oraz posiada odpowiednią ewidencję na potrzeby IP Box, może przystąpić do rozliczenia ulgi. Zanim jednak to nastąpi, warto jeszcze pochylić się nad ustaleniem prawidłowej kwoty dochodu z kwalifikowanego prawa własności intelektualnej, która będzie rozliczona w zeznaniu rocznym.

Wskaźnik NEXUS

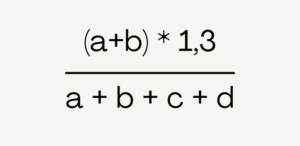

Wysokość dochodu z kwalifikowanego prawa własności intelektualnej ustala się jako iloczyn:

- dochodu z kwalifikowanego prawa własności intelektualnej osiągniętego w roku podatkowym,

- wskaźnika NEXUS obliczonego według ściśle określonego wzoru.

Wskaźnik NEXUS należy ustalić dla dochodów z poszczególnych kwalifikowanych praw własności intelektualnej oddzielnie.

Zgodnie z art. 30ca ust. 4 ustawy PIT (odpowiednio art. 24d ust. 4 ustawy CIT) wskaźnik NEXUS oblicza się według wzoru:

Co oznaczają poszczególne symbole we wzorze na wskaźnik NEXUS?

Poszczególne symbole oznaczają koszty faktycznie poniesione przez podatnika na:

a – prowadzoną bezpośrednio przez podatnika działalność badawczo-rozwojową związaną z kwalifikowanym prawem własności intelektualnej,

b – nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym prawem własności intelektualnej, innych niż wymienione w lit. d, od podmiotu niepowiązanego w rozumieniu art. 23m ust. 1 pkt 3,

c – nabycie wyników prac badawczo-rozwojowych związanych z kwalifikowanym prawem własności intelektualnej, innych niż wymienione w lit. d, od podmiotu powiązanego w rozumieniu art. 23m ust. 1 pkt 4,

d – nabycie przez podatnika kwalifikowanego prawa własności intelektualnej.

Koszty, jakie można umieścić we wzorze, muszą być kosztami ściśle związanymi z wytworzeniem kwalifikowalnego prawa własności intelektualnej. Istnieje szereg kosztów pośrednich, które występują prawie zawsze w pracach badawczo-rozwojowych. Nie są one jednak kosztami bezpośrednimi. Przykładem takich kosztów są wydatki związane z utrzymaniem nieruchomości, bądź jej nabyciem; odsetki od kredytów; opłaty finansowe. Takich kosztów nie wolno uwzględniać przy obliczaniu wskaźnika NEXUS, pomimo iż są kosztami prac badawczo-rozwojowych.

Warto zwrócić uwagę, że wskaźnik NEXUS będzie tym większy, im większy będzie udział własny w procesie wytworzenia kwalifikowanego prawa własności intelektualnej. Ulgę skonstruowano w taki sposób, aby promować działalność badawczo-rozwojową we własnym zakresie, a nie poprzez nabywanie jej od innych pomiotów. Taką sytuację najłatwiej będzie uzyskać programistom, którzy prowadzą działalność samodzielnie – czyli bez współpracy z podmiotami zewnętrznymi. Ulga IP Box jest wśród nich bardzo popularna i wskaźnik NEXUS będzie równy 1.

Nabywanie wyników prac badawczo-rozwojowych, które wykazuje się w lit. c i d powoduje obniżenie wskaźnika NEXUS. Przekłada się to na pomniejszenie dochodu, jaki będzie podlegał opodatkowaniu według preferencyjnej stawki 5%. Przy nabywaniu wyników prac badawczo-rozwojowych, zawsze należy pamiętać o stosowaniu cen rynkowych, a zwłaszcza przy transakcjach z podmiotami powiązanymi. Znajdują tu zastosowane przepisy o cenach transferowych tj. art. 11c i 11d ustawy o CIT (odpowiednio art. 23o i 23p ustawy o PIT).

Rozlicznie ulgi w zeznaniu podatkowym

Rozliczenie ulgi IP Box następuje po zakończeniu roku podatkowego – w zeznaniu rocznym. Podatnicy nie mają możliwości skorzystania z preferencji IP Box w trakcie roku podatkowego poprzez pomniejszenie zaliczek na podatek dochodowy. Wyjątek stanowiły dochody uzyskiwane z kwalifikowanych praw własności intelektualnej, które wykorzystywane były do przeciwdziałania COVID-19. Podatnik mógł wówczas skorzystać z preferencyjnej stawki podatkowej już w rozliczanych w trakcie roku podatkowego zaliczkach na podatek. Taka możliwość istniała do końca roku podatkowego, w którym odwołano stan epidemii, tj. do końca 2022 r.

Rozliczenie ulgi IP Box odbywa się za pomocą załącznika PIT/IP lub CIT/IP, w zależności od formy prowadzonej działalności przez podatnika.

Wypełniając załącznik do zeznania rocznego, należy (w części B) podać liczbę rodzajów kwalifikowanych praw własności intelektualnej. Jak wiadomo, każde prawo należy rozpatrywać oddzielnie oraz prowadzić oddzielną ewidencję. Jeśli nie można ustalić dochodu dla poszczególnego kwalifikowanego prawa własności intelektualnej, podatnik może obliczyć kwalifikowany dochód dla tego samego rodzaju produktu lub usługi. Alternatywnie, można to obliczyć dla tej samej grupy produktów lub usług, gdzie wykorzystane zostało to kwalifikowane prawo własności intelektualnej.

Kluczowe elementy rozliczenia ulgi IP Box

W części C obu załączników umieszczone powinny być łączne przychody i koszty, dochody i straty uzyskane z kwalifikowanych praw własności intelektualnej. Warto nadmienić, iż koszty wykazywane w tej części są kosztami bezpośrednimi jak i pośrednimi, związanymi z kwalifikowanymi prawami. Znajduje tu zastosowanie inna zasada niż w przypadku kwalifikowania kosztów do obliczania wskaźnika NEXUS.

W części D wykazuje się dochody, które korzystają ze zwolnienia na podst. art. 44 ust 7a ustawy. Są to dochody, od których po spełnieniu określonych warunków nie odprowadza się zaliczek na podatek dochodowy w trakcie roku.

Część F służy do wykazania wierzytelności z transakcji handlowych, które zmniejszą lub zwiększą podstawę opodatkowania w zależności od tego, czy zostały uregulowane, czy nie.

W ostatniej – części G – wylicza się podatek dochodowy po uwzględnieniu preferencyjnej stawki 5%.

Rozliczenie ulgi IP Box w rocznym zeznaniu podatkowym opiera się na prowadzeniu ewidencji w sposób rzetelny. Dzięki temu wszystkie dane są dostępne, a uzupełnienie załącznika PIT/IP lub CIT/IP staje się formalnością.

Łączenie ulgi IP Box z innymi preferencjami podatkowymi

IP Box i ulga B+R

Zmiany, które wprowadził tzw. Polski Ład od 1 stycznia 2022 r spowodowały, iż łączenie tych dwóch ulg stało się rzeczywistością. Połączenie tych preferencji jest dość specyficzne – wyjaśnimy to w dalszej części artykułu. Znajdują tu zastosowanie przepisy art. 24d ust. 9a ustawy o CIT oraz art. 30ca ust. 9a ustawy o PIT, które pozwalają na połączenie ulgi B+R z ulgą IP Box. Istnieją trzy warianty skorzystania z preferencji:

1) wyłącznie ulga B+R; lub

2) wyłącznie 5% opodatkowanie na zasadzie IP Box; lub

3) zarówno ulga B+R, jak i preferencja IP Box, ale nie można ich „łączyć”, tj. nie można skorzystać z ulgi B+R obliczając podstawę opodatkowania z art. 24d ustawy o CIT (odpowiednio art. 30ca ustawy o PIT) – innymi słowy podatnik w tym samym roku podatkowym może zastosować ulgę B+R oraz IP Box wobec różnych kategorii dochodu (B+R wobec dochodu opodatkowanego na zasadach ogólnych oraz IP Box wobec dochodu z kwalifikowalnych praw własności intelektualnej).

Na początku działalności badawczo-rozwojowej podatnik z pewnością będzie stosować ulgę B+R, dopóki sam nie rozpocznie komercjalizacji kwalifikowalnego prawa własności intelektualnej. Możliwość synergii pojawi się dopiero w momencie ulepszania już skomercjalizowanego prawa własności intelektualnej, bądź prowadzenia działalności badawczo-rozwojowej na inne kwalifikowalne prawa własności intelektualnej. Koszty, które uwzględnia się w ramach ulgi B+R, wpływają na obliczenie dochodu z kwalifikowanego prawa własności intelektualnej, korzystającego z preferencyjnej stawki 5%, oraz są brane pod uwagę przy obliczaniu wskaźnika NEXUS. Stąd też nie mogą być ponownie wykorzystane w ramach ulgi B+R dla dochodu z kwalifikowanego prawa własności intelektualnej z preferencją IP Box. Jeśli podatnik uzyskuje jeszcze inne dochody wtedy jak najbardziej może zastosować ulgę B+R i uwzględnić koszty kwalifikowane.

IP Box i zwolnienia w Specjalnych Strefach Ekonomicznych / Realizacja Nowych Inwestycji

Podatnicy prowadzący działalność w specjalnych strefach ekonomicznych, są zwolnieni z podatku CIT oraz PIT na podstawie decyzji o działalność w strefie, przy czym wielkość pomocy publicznej udzielanej w formie tego zwolnienia nie może przekroczyć wielkości pomocy publicznej dla przedsiębiorcy, dopuszczalnej dla obszarów kwalifikujących się do uzyskania pomocy, zgodnie z przepisami rozporządzenia Rady Ministrów.

Zwolnieniem są również objęci podatnicy działający w oparciu o decyzję o wsparciu na realizację nowej inwestycji. Inwestycje mogą być prowadzone na terytorium całej Polski i są (podobnie jak działalność w specjalnej strefie ekonomicznej) objęte limitem wielkości pomocy publicznej udzielanej w formie tego zwolnienia.

Prowadzenie odpowiedniej ewidencji na potrzeby IP Box ma na celu wyliczenie dochodu z kwalifikowanego prawa własności intelektualnej. Opodatkowane jest preferencyjną stawką 5%. Stopień wykorzystania pomocy publicznej w tym przypadku jest znacznie niższy niż przy stosowaniu podstawowej stawki podatku. W momencie osiągnięcia progu wielkości pomocy publicznej, nadwyżkę dochodów można rozliczać według preferencji IP Box.

Podsumowanie

Choć ulgę IP Box wprowadzono 1 stycznia 2019 roku, obecnie zyskuje coraz większą popularność, szczególnie w branży informatycznej. Na początku przejawiała sporo wątpliwości i niejasności w sposobie stosowania preferencji podatkowej. Od dnia jej wprowadzenia zostało wydanych wiele indywidualnych interpretacji dyrektora Krajowej Informacji Skarbowej, jak i wyroków sądowych. Podatnicy na wszelkie sposoby próbowali się zabezpieczyć przed zmiennymi interpretacjami fiskusa. Bardzo dużo interpretacji również było zaskarżanych do Wojewódzkich i Naczelnych Sądów Administracyjnych. Sądy zazwyczaj stawały po stronie podatnika. W bardzo świeżym wyroku z dn. 28.11.2023 r (II FSK 1578/23 – Wyrok NSA z 2023-11-28) rację również przyznano podatnikowi, a nie fiskusowi, dlatego warto – nawet po negatywnej, indywidualnej interpretacji – dochodzić swoich racji na poziomie wyższych instancji.

Jeśli interesuje Cię rozliczenie ulgi IP Box, zapraszamy do kontaktu. Jesteśmy specjalistami od księgowości dla branży IT i pomożemy Ci rozliczyć się wykorzystując preferencyjną stawkę podatku dochodowego.

Artykuł przygotowała:

Justyna Tomaszewska – specjalista ds. księgowości uproszczonej i ksiąg handlowych w Counthink

Masz wątpliwości? Skontaktuj się z nami:

hello@counthink.com

+48 530 267 629

______________________________

Wróć do poprzednich artykułów serii IP Box:

Przewodnik po IP Box: cz. 1 – czym jest i kto może skorzystać?

Przewodnik po IP Box: cz. 2 – ewidencja oraz aktualne orzecznictwa